وقتی در جامعه صحبت از ضرورت آموزش سرمایه گذاری در بورس می شود به دلیل اتفاقات سال های اخیر ، همه نظر و موضع منفی دارند . اما واقعیت دنیای بورس چیز دیگریست . وارن بافت، یکی از موفقترین سرمایهگذاران دنیا میگوید: متاسفانه درصد بسیاری از مردم پولی را که به زحمت به دست میآورند، در بازارهایی مثل سهام و املاک سرمایهگذاری می کنند، بدون اینکه ذرهای برای آموزش دیدن هزینه کرده باشند .

تجربه ثابت کرده که بورس بازاری پربازده و کاملا سودده بوده است . درواقع در ۲۵ سال گذشته بیشتر از هر بازار مالی دیگری در ایران برای سرمایهگذاران خود بازدهی داشته است . البته بیشتر برای آن دسته از سرمایهگذارانی که با این بازار آشنایی خوبی داشتهاند و میتوانند وضعیت سهمها، صنایع و شرکتهای مختلف را در این بازار تحلیل و بررسی کنند . اینجاست که اهمیت و جایگاه یادگیری و آموزش سرمایه گذاری در بورس خود را نشان می دهد .

لذا مهمترین پاسخ به این سوال که چرا یادگیری بورس اهمیت دارد، بازدهی بالای این بازار نسبت به سایر بازارهای موازی است . بازدهی شاخص بورس در ۲۵ سال اخیر، بیش از ۳۶۶ برابر بوده است . در حالیکه این عدد برای بازارهای طلا، ارز، خودرو، مسکن و سپردههای بانکی به ترتیب ۲۱۹، ۳۸، ۳۰، ۱۳۵ و ۲۳ بوده است .

به دلیل اهمیت موضوع ، در این مقاله سایت پول یابی به آموزش سرمایه گذاری در بورس و راههای کسب درآمد پایدار از آن پرداخته می شود . امیدوارم مورد استفاده مخاطبان قرار گیرد .

تعریف بورس

بورس (به فرانسوی: Bourse ) به بازاری سازمانیافته گفته میشود که قیمتگذاری، خرید و فروش کالا، قرارداد آتی و اوراق بهادار در آن انجام میپذیرد . نشانوارهٔ بورس تهران برگرفته از یک نشان برنجی مربوط به دورهٔ هخامنشیان است که در استان لرستان کشف شدهاست .

در یک تعریف ساده تر میتوان گفت، بورس بازاری است که در آن داراییهای واقعی و مالی فرایند کشف قیمت و خرید و فروش را طی میکنند . در مورد کارکردهای اصلی بازار بورس به طور خلاصه میتوان به موارد زیر اشاره کرد:

– مدیریت انتقال ریسک .

– شفافیت بازار .

– کشف قیمت .

– ایجاد بازار رقابتی .

بازار بورس در واقع به دنبال جمعآوری سرمایهها و پساندازهای کوچک، برای تامین سرمایه مورد نیاز برای فعالیتهای اقتصادی است . فعالیت سرمایهگذاران در این بازار، تکمیلکننده چرخدندههای ریز و درشت اقتصاد کشور خواهد بود .

بازار به جایی گفته میشود که در بستری فیزیکی یا اینترنتی، خرید و فروش یا اصطلاحا معاملات صورت میگیرد . در بازار بورس (Stock Market) بستری فراهم شده که خریداران و فروشندگان، کالا، سهم یا ارز را معامله کنند . بازار بورس در زمانهای مختلف، شرایط متفاوتی را تجربه میکند . ممکن است گاهی اوقات روندی نزولی در پیش بگیرد که اصطلاحا به آن بازار خرسی میگویند . اما اگر روند بازار صعودی باشد به آن بازار گاوی خواهند گفت .

انواع بازار بورس

هر کسی برای شروع کسب درآمد در بورس ، باید با انواع و اقسام این بازار پرتلاطم آشنا باشد . تصور عموم از بازار بورس، همان بازار بورس اصلی است که همگان می بینند . اما لازم به ذکر است که چندین نوع بازار بورسی وجود دارد که عبارتند از :

۱- بازار بورس اوراق بهادار

این بازار بورس اوراق بهادار تهران، همان بازار مادر بورس است که در آن اوراق بهادار و سهام شرکتها و سازمانهای مختلف به خرید و فروش گذاشته می شود . در این قسمت بورس ، سهامداران حقیقی و حقوقی حضور دارند . در بازار بورس اوراق بهادار، دو گروه از مردم به منظور تامین منافع یکیدیگر و بر اساس قوانینی، دست به معامله میزنند .

۲- بازار فرابورس

بازار فرابورس ایران، پس از بازار بورس اوراق بهادار تهران شکل گرفته است . به عبارتی، یک نمونه کپی شده از این بازار با شرایطی سادهتر و زمینه عملکرد بهتر به نظر میرسد . اگر چه این بازار نیز تحت نظارت سازمان بورس و اوراق بهادار قرار دارد، اما قوانین آن کمتر سختگیرانه بوده و شرکت ها برای ورود به آن و ارائه سهام خود، مراحل ساده تری را پشت سر میگذارند .

۳- بورس کالا

بورس کالای ایران نیز طبق نامگذاری آن محل خرید و فروش کالا و معاملات بر پایه آن است . در این بورس به طور معمول، فلزات ارزشمند، محصولات پتروشیمی و کشاورزی و … معامله میشوند . این بورس نیز از بازارهای پویای کشور به شمار میرود .

۴- بورس انرژی

بورس انرژی، نوپاترین بازار بورس در کشور ما است که معاملات انواع انرژی از جمله برق، محصولات شیمیایی و پتروشیمی در آن صورت میگیرد .

۵- بورس ارز

همان طور که می توان از نام آن حدس زد، بازار بورس ارز، بازاری جهانی است که در آن معاملات ارزی و جا به جایی میان ارزها صورت میگیرد . با توجه به نرخ ارز و اهمیت و تاثیر آن، باید انتظار داشته باشیم که اعداد و ارقام بزرگی جا به جا شود . بزرگترین اعضای بازار بورس ارز، بانک ها و موسسات مالی هستند . با این حال، نمی توان شرکت ها و یا حتی مردم عادی را از این دایره بیرون دانست . البته لازم به ذکر است که این بورس در حال حاضر در این فعال نیست .

مزایای سرمایه گذاری در بورس

برای ورود به بازار بورس در آغاز باید مزایا و معایب فعالیت در بورس را بدانید تا با آگاهی وارد آن شوید . همان طور که اشاره شد ، بورس بازاری است که در آن داراییهای مختلف مورد معامله قرار میگیرد . بورس علاوه بر افزایش سرمایه سهامدارانی که در خرید سهام دقت لازم را دارند و از سرمایه گذاری خویش بهره مند میگردند مزایا و کارکردهای وسیع و اثر گذار زیادی دارد . برخی از مهم ترین مزایای سرمایه گذاری در بورس عبارتند از :

– کنترل نقدینگی درجامعه . بازار بورس یک فرصت سرمایه گذاری مطلوب برای سرمایه گذاران با سرمایههای اندک ایجاد میکند و زمینه توزیع عادلانه ثروت را مهیا میکند .

– مدیریت انتقال ریسک .

– افزایش شفافیت بازار .

– کشف قیمت به دلیل بازار رقابتی .

– کسب سود بالا در صورت آموزش لازم .

– برخورداری از حمایت قانونی .

– حفظ سرمایه در مقابل تورم .

– قابلیت نقد شوندگی .

– امکان سرمایهگذاری با هر مبلغی .

– مشارکت در اداره شرکت ها .

– بازدهی بسیار مناسب بازار بورس .

– پوشش بسیار عالی سرمایه در برابر تورم .

– امکان شفافیت در اطلاعات شرکتها .

– امکان حضور همیشگی در بازار بورس .

– تنوع بسیار بالای صنایع بورسی .

– اعتبار بسیار بالای سازمان بورس در کشور .

– اعتبار بسیار بالای شرکتهای بورسی .

– مدیریت شرکتهای بورسی توسط حرفهایترین مدیران .

– انتقال بسیار آسان سهام بین طرفین .

– امکان فراگیری دانش سرمایهگذاری برای همه .

– عدم نیاز به بازار فیزیکی .

– امکان معاملات از طریق اینترنت .

– سیستم مالکیت بسیار دقیق سهام بر اساس اسناد قانونی .

– و … .

۳ دلیل مهم سرمایه گذاری افراد در بورس

سرمایه گذاری در بورس، می تواند نقش بسیار زیادی در رونق اقتصادی داشته باشد . چون با این کار منابع مالی مورد نیاز بنگاه های اقتصادی برای توسعه فعالیت ها تأمین شده و در نتیجه رونق کسب و کار، اشتغال زایی و رشد و شکوفایی اقتصاد کشور را به دنبال خواهد داشت . بررسی روند بورس در طی سالیان نشان داده که چشم انداز کسب درآمد از بورس علیرغم فراز و نشیب های فراوان ، همواره پولساز و پرسود بوده است . با این حال، از بین مهمترین مزایای بورس برای سرمایه گذاری ، افراد به ۳ دلیل زیر اقدام به این کار می کنند :

۱- کسب درآمد و سود بالا

یکی از مهمترین اهداف هر فرد در سرمایه گذاری کسب درآمد و سود از بورس است . سرمایه گذاری در بورس اگر همراه با هوش مالی و به صورت صحیح و آگاهانه باشد، از دو طریق این هدف را تأمین می کند: یکی دریافت سود نقدی(DPS) و دیگری افزایش قیمت سهام . به خصوص روش دوم که افزایش قیمت سهام در عرضه اولیه سهام بیشتر مشهود است .

۲- امنیت و شفافیت در سرمایه گذاری

اگر به شما بگویند با سرمایه گذاری در کاری یا مکانی می توانید سرمایه خود را در یکسال چند برابر کنید ولی از جزئیات و کیفیت این سرمایه گذاری مطلع نباشید، مثلا ندانید قرار است پول خود را در چه کاری سرمایه گذاری کنید؟آیا این کار شرعی و قانونی است یا خیر؟ اصلا سرمایه گذاری شما باز خواهد گشت یا امکان کلاهبرداری در آن وجود دارد؟ و هزاران اما و اگر دیگرکه طبیعتاً پاسخ شما به این نوع سرمایه گذاری منفی است .

یکی از مهمترین مزایای سرمایه گذاری در بورس، امنیت در سرمایه گذاری و برخورداری از حمایت قانون و مقررات است . همچنین شرکتهایی که در آنها سرمایه گذاری می کنید موظف هستند کلیه اطلاعات حائز اهمیت خود اعم از اطلاعات مالی، برنامه ها و … را به بورس اعلام کنند .

۳- حفظ سرمایه در مقابل تورم فزاینده

ارزش پول در طول زمان خود به خود کاهش می یابد . با توجه به تورم موجود در جامعه در صورتی که افراد پس انداز های خود را در جای مناسبی سرمایه گذاری نکنند ارزش ان کاسته خواهد شد . بورس ضمن حفظ ارزش سرمایه ، موجب افزایش آن در مقابل تورم می شود .

گام های ورود به بورس برای سرمایه گذاری

برای موفقیت در بورس و کامیابی در آن باید با درایت و هوشمندی وارد شد . کسانی موفق هستند که قدم های خود را با احتیاط کامل و مطالعه بازار بردارند . گام های سرمایه گذاری در بورس جهت رسیدن به سود مناسب عبارت است از :

گام اول : تحقیق و مطالعه دقیق

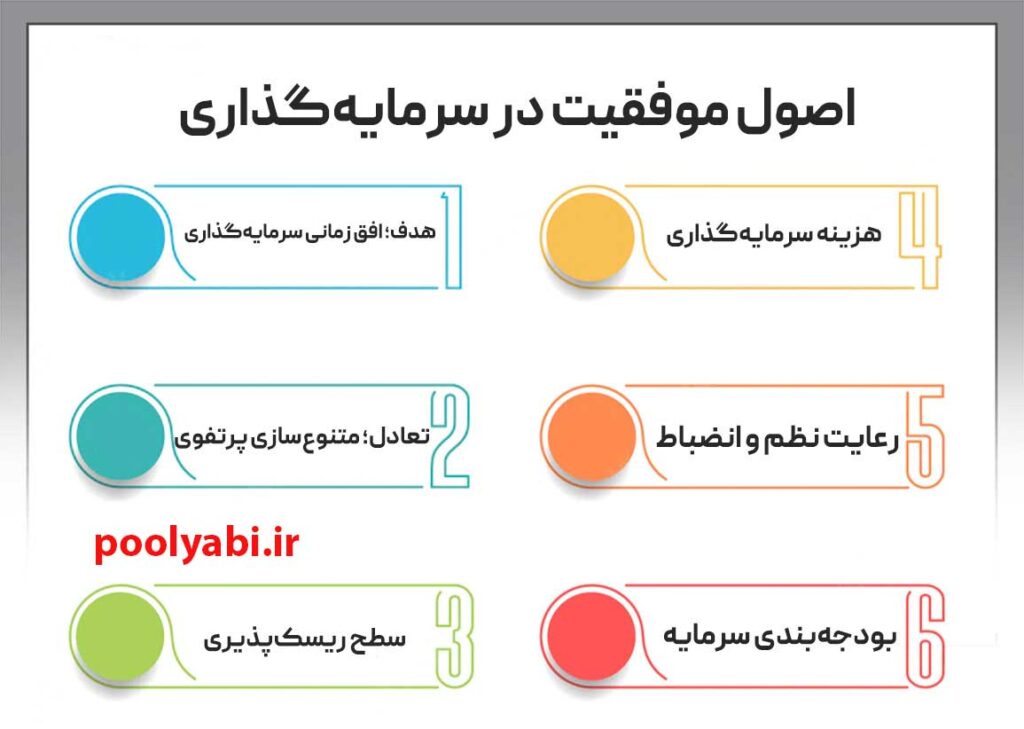

مطالعه، مشورت و توجه به اصول سرمایه گذاری در بورس گام اول برای سرمایه گذاری در بورس می باشد . مطالعه و شناخت کافی درباره این بازار، مشورت با افراد حرفه ای و تعیین هدف از سرمایه گذاری در بورس تعیین کننده می باشد . توصیه می شود به اصول زیر توجه کامل داشته باشید:

– سرمایه گذاری با نگاه بلندمدت

توجه کنید که ذات بورس با نوسان همراه است . بنابراین در مواجهه با افت و خیزهای مقطعـی بازار، هیچ گاه به صورت شتابـزده و هیجانی اقدام به خرید یا فروش سهام نکنید .

– شروع بورس با سرمایه مازاد

برای شروع کار، از سرمایه های مازاد خـود استفاده کنید . بهتر است سرمایه های ضروری خود را وارد بورس نکنید .

– مشورت با افراد کاردان و متخصص بورس

حتما برای سرمایه گذاری در بورس، با افراد متخصص مشورت کنید . کارگزاران رسمی بورس که مجوز مشاوره دارند، یکی از مناسب ترین گزینه ها برای مشورت در سرمایه گذاری هستند .

گام دوم : دریافت کد معاملاتی

حتما در یک یا چند بانک، دارای حساب بانکـی هستید . همانطـور که برای پس انداز و سرمایه گذاری در بانک، نیازمند دریافت شماره حساب بانکی هستید، برای سرمایه گذاری در بورس هم باید در اولین گام، کد معاملاتی دریافت کنید . برای دریافت کد معاملاتی، می توانید با در دست داشتن مدارک شناسایی شامل شناسنامه و کارت ملی، به یکی از کارگزاران رسمی بورس مراجعه کنید .

گام سوم : خرید و فروش سهام

مرحله یا گام آخر خرید و فروش سهام یا کسب درآمد با سهام بورس است . برای خرید و فروش سهام، نیازی نیست به تالار بورس مراجعه کنید . خرید و فروش سهام صرفا از طریق شرکت های کارگزاری و به یکی از روش های زیر انجام می گیرد :

– مراجعه حضوری به کارگزاری و ارائه سفارش خرید یا فروش .

– سفارش تلفنـی به کارگـزاری، برای خرید یا فروش سهام .

– سفارش اینترنتی به کارگـزاری، برای خرید یا فروش سهام .

– خرید یا فروش مستقیم سهام توسط خود فرد، ازطریق سامانه معاملات آنلاین (برخط) .

توصیه های کاربردی برای فعالیت در بورس

برخی از نکات و توصیه های کلیدی فعالیت در بورس که باید حتما لحاظ کنید تا موفق شوید عبارتند از :

– همواره سبدی از سهام متنوع تشکیل دهید تا ریسک سرمایه گذاری شما کاهش یابد . با این کار، زیان ناشی از کاهش قیمت یک یا چند سهم، با سود ناشی از افزایش قیمت سایر سهام موجود در سبد سرمایه گذاری شما کاهش خواهد یافت .

– حتی الامکان، بجای خرید مستقیم سهام، از طریق صندوق های سرمایه گذاری وارد بورس شوید . این صندوق ها، توسط افراد حرفه ای اداره شده و تحت نظارت سازمان بورس و اوراق بهادار فعالیت می کنند . بنابراین ریسک سرمایه گذاری شما تا حد زیادی کاهش می یابد . جالب است بدانید برخی از صندوق های سرمایه گذاری، پرداخت حداقل سود مشخصی را تضمین می کنند .

– به شایعات توجه نکنیـد و همواره براساس اطلاعات واقعی و معتبر تصمیم گیری کنیـد .

– همگام با تورم پیش بروید .

– با ترکیب صحیحی از سرمایهگذاریها، به اهداف مالی خود دست پیدا کنید .

– اتخاذ یک استراتژی درست تخصیص دارایی، ریسک سرمایهگذاری را کاهش می دهد .

– در پیش گرفتن به یک استراتژی برنامهریزی شده برای خرید و فروش در بورس، ریسک را به حداقل برسانید .

– هنگام بالا بودن ارزش سهام، از متوسط هزینه دلاری برای باقی ماندن در بازار استفاده کنید .

– معاملهگران پُرکار نسبت به معاملهگران معمولی، کمتر از پایین بودن میزان بازگشت سرمایه ضرر میکنند .

آشنایی با صندوق های سرمایه گذاری

صندوق سرمایه گذاری چیزی نیست جز مجموعه ای از سهام، اوراق مشارکت و سایر اوراق بهادار . در واقع می توان آن را به صورت شرکتی در نظر گرفت که در آن افراد مختلف پول های خود را روی هم می گذارند و در سبدی از اوراق بهادار سرمایه گذاری می کنند . درنتیجه، افراد به جای سرمایه گذاری در یک سهم یا اوراق مشارکت خاص در یک صندوق سرمایه گذاری مشترک سرمایه گذاری می کنند .

صندوق سرمایه گذاری به ۳ روش به سرمایه گذاران خود سود می دهد :

۱- سود ناشی از معاملات سهام یا اوراق مشارکت موجود در سبد سرمایه گذاری .

۲- سود نقدی سهام و یا بهره پرداخت شده به اوراق مشارکت موجود در سبد سرمایه گذاری .

۳- افزایش ارزش سهم سرمایه گذار در صندوق سرمایه گذاری که سرمایه گذار می تواند با فروش سهم خود در صندوق سود کسب کند .

صندوقهای سرمایهگذاری عمدتا توسط کارگزاران رسمی بورس تأسیس میشود .این صندوق ها، تحت نظارت سازمان بورس و با مدیریت افراد متخصص، فعالیت کرده و وجوهی را که سرمایهگذاران در اختیـار آنها قرار میدهند، در سبد متنوعـی از سهام و سایـر اوراق بهادار سرمایـهگذاری می کنند . بنابرایـن، بازده مناسب تری را نصیب سرمایه گذاران کرده و ریسک سرمایه گذاری در بورس را برای غیرحرفه ای ها، کاهش می دهند .

مزایای سرمایه گذاری در صندوق های سرمایه گذاری

برخی از مهم ترین مزایای صرمایه گذاری در صندوق های سرمایه گذاری عبارتند از :

۱- مدیریت حرفه ای دارایی ها

نخستین مزیت صندوق سرمایه گذاری، مدیریت حرفه ای پول شماست . سرمایه گذاران به این دلیل در صندوق سرمایه گذاری می کنند که معمولا زمان و یا تخصص کافی برای سرمایه گذاری به صورت انفرادی ندارند .

صندوق سرمایه گذاری ابزاری برای سرمایه گذاران خرد است تا بتوانند از توانایی ها و مهارت های افراد حرفه ای برای سرمایه گذاری و نظارت بر دارایی هایشان استفاده کنند . چون این صندوق ها دارای تحلیلگران و مدیران سرمایه گذاری هستند که پیوسته تلاش می کنند تا با یافتن گزینه های مناسب و خرید و فروش به موقع آنها، عملکرد ممتازی برای سرمایه گذاران خود فراهم نمایند .

۲- کاهش ریسک سرمایه گذاری ها

بر اساس قوانین سازمان بورس، صندوق های سرمایه گذاری ملزم به تشکیل سبدی متنوع از دارائی های نقدی و اوراق بهادار هستند . بخشی از این دارایی ها شامل دارایی های با درآمد ثابت همچون سپرده های بانکی و اوراق مشارکت می شود که ریسک سرمایه گذاری را به شکل قابل توجهی کاهش می دهد .

تشکیل سبدی از دارایی ها که اصطلاحا متنوع سازی دارایی ها نام دارد موجب کاهش ریسک سرمایه گذاری می شود . سرمایهگذار صندوق با پرداخت مبلغی قادر است چنین سبدی را خریداری کند و مخاطرات سرمایهگذاری مستقیم در بورس را کاهش دهد .

۳- نظارت و شفافیت اطلاعاتی

صندوق های سرمایه گذاری در بازه های زمانی مشخصی توسط سه نهاد سازمان بورس و اوراق بهادار، متولی و حسابرس مورد بازرسی قرار می گیرند . پس از بررسی ، تمامی فعالیت های آنان به صورت شفاف اطلاع رسانی می شوند . متولی صندوق نیز به صورت مستمر بر عملکرد صندوق نظارت دارد .

۴- امکان نقد شوندگی بالا

سرمایه گذاری در صندوق این امکان را به افراد می دهد خیلی زود پول خود را نقد کرده، و برای فروش واحدهای سرمایه گذاری خود با هیچ مشکلی مواجه نشوند . این کار توسط ضامن نقد شوندگی صندوق انجام می شود . سرمایه گذاران هرزمان که تصمیم به نقد کردن دارایی خود بگیرند ضامن نقد شوندگی صندوق این وظیفه را به عهده می گیرد .

۵- صرفه جویی نسبت به مقیاس

با توجه به اینکه صندوق های سرمایه گذاری از گردآوری سرمایه های خرد تشکیل می شوند، بنابراین امکان استفاده از مزایای یک مجموعه سرمایه گذاری بزرگ برای دارندگان آن فراهم می شود . شاید افراد با ۲ یا ۳ میلیون تومان توانایی سرمایه گذاری در گزینه های متنوعی را نداشته باشند . اما با توجه به حجم بالای سرمایه در صندوق سرمایه گذاری، این امکان فراهم می شود .

ضمنا به دلیل حجم بالای سرمایه صندوق ها هزینه هایی از قبیل تحلیل، بررسی، ارزش گذاری، خرید و فروش و سایر هزینه ها در بین سرمایه گذاران سرشکن می شود . لذا برای سرمایه گذار از همه نظر صرفه جویی زیادی خواهد داشت .

معایب صندوق های سرمایه گذاری

۱- مدیریت حرفه ای

همانطور که مدیریت حرفه ای یکی از مزایای صندوق های سرمایه گذاری است یکی از معایب آن نیز به شمار می رود . چون مدیران حرفه ای ممکن است به فکر منافع خود باشند و همواره در جهت بهتر شدن بازده سرمایه گذاران عمل نکنند . به ویژه اگر درآمد آن ها ارتبط چندانی با سود صندوق نداشته باشد .

۲- تنوع زیاد

تنوع بیش از حد ممکن است سبب کاهش بازده سرمایه گذار شود . اگر در یک سهم سود زیادی کسب کنید به دلیل آنکه آن سهم بخش کوچکی از سبد را تشکیل می دهد، بازده شما تغییر چندانی نخواهد داشت .

انواع صندوق سرمایه گذاری

انواع متعددی از صندوقهای سرمایهگذاری براساس نوع اوراق بهاداری که در آن سرمایهگذاری میکنند و نیز اهدافی که دنبال میکنند وجود دارد . بعضی از از این صندوق های سرمایه گذاری عبارتند از:

– بازار پول .

– سهام .

– اوراق با درآمد ثابت .

– صندوق سرمایهگذاری بخشی .

– صندوق سرمایهگذاری بینالمللی و … در ایران .

– صندوقهای سرمایهگذاری در گروه صندوق با درآمد ثابت .

– صندوق سهام در حال فعالیت هستند .

خلاصه اینکه، صندوقهای سرمایهگذاری این امکان را میدهند تا با مبالغ خرد، ریالهای خود را سرمایهگذاری کنید . اینکه پولِ خود را در چه صندوقی قرار دهیم کاملاً به سبک و سیاق سرمایهگذار در مواجهه با ریسک بازمیگردد .

سخن پایانی آموزش سرمایه گذاری در بورس

سرمایهگذاران با داشتن سهام بورسی علاوه بر دریافت سود نقدی، میتوانند از طریق افزایش قیمت سهام ناشی از میزان عرضه و تقاضا سود ببرند . یکی از مواد با اهمیت سرمایه گذاری در بورس این است که در این نوع سرمایهگذاری به نسبت بازده بالای خود، ریسک بیشتری نسبت به سایر مواردی که تاکنون مطرح شده ، دارد .

اولین دلیلی که سرمایهگذاران بسیاری را راهی بازار بورس میکند، بازدهی بسیار خوب این بازار نسبت به تورم است . در واقع سرمایه گذاری در بورس، یکی از مطمئنترین روشها برای حفظ ارزش پول در برابر تورم فزاینده اقتصادی به شمار میرود . با مقایسه میانگین بازدهی بازار بورس و سایر بازارها در مقایسه با نرخ تورم، میتوان این بازدهی مناسب را به خوبی مشاهده کرد . اگر میانگین نرخ بازدهی این بازار و بازارهای موازی را در نظر بگیرید، بورس با میانگین بازدهی ۵۲ درصد بیشترین بازدهی را در میان بازارهای موازی مانند سکه و املاک داشته است . سود کسب شده در این بازار نیز نسبت به تورم سود واقعی می باشد .

نکته پایانی آموزش سرمایه گذاری در بورس اینکه ، تلاش شد تا تمام قدمهای لازم برای موفقیت در امر سرمایه گذاری در بازار بورس بیان شود . برای اینکه در نهایت یک سرمایه گذاری موفق و ایده آل برای خود در بازار بورس رقم بزنید لازم است تا تمام فاکتورها و ابزارهای مورد نیاز را به صورت کامل و جامع در اختیار داشته باشید . تحلیل مزایا و معایب سرمایه گذاری در این بازار یکی از این ابزارها است که موجب میشود تا از همان ابتدا قدمهای خود را محکم بردارید . هر بازاری خطرات خاص خود را دارد و بورس هم بازاری پر تلاطم ولی بسیار سوده می باشد .

تهراندشت کرج یکی از مناطق زیبا و محبوب برای سرمایهگذاری در املاک و مستغلات است. این منطقه در شمال غربی تهران قرار دارد و طبیعت زیبا، آب و هوای معتدل و دسترسی آسان به خدمات شهری از جمله ویژگیهای مهم آن است. ????

ویلاها در تهراندشت اغلب دارای فضای سبز فراوان و دید زیبا به کوهها یا درههای اطراف هستند که این امر باعث جذابیت بیشتر این منطقه میشود. قیمت و موقعیت مکانی املاک در این منطقه بستگی زیادی به ویژگیهای ملک، متراژ، امکانات و وضعیت بازار دارد. ????